Después de graduarse los mellizos Manuel y Elicio, enfermeros del Hospital General Doctor Juan Bruno Zayas, en Santiago de Cuba, tuvieron que hacer agónicas colas durante tres meses para cobrar su salario en un Banco distante, porque no tenían tarjeta magnética y no les pagaban en efectivo en la caja de su centro de trabajo.

“Ya tenemos tarjeta, ¿y usted cree que la cosa mejoró? Está igual o peor. Ya no malgastamos nuestra existencia en la puerta del Banco, ahora lo hacemos delante del cajero automático, en el que casi nunca hay dinero, y si hay, dispensa pocos pesos”.

En Camagüey, Dolores Fernández Galera ya no sabe lo que es cobrar en tiempo su pensión de jubilada. A veces se le unen las fechas, “y no porque no me haga falta el dinero, sino porque en lo que reúno fuerzas para ir se me enlaza un mes con el otro. Todavía es mucho más lo que debo pagar en efectivo que por transferencia”.

Mientras tanto, en las ferias agropecuarias de domingo en la plaza XIV Festival de la ciudad de Matanzas, aunque las autoridades de esa provincia arrecian sus controles para exigir la bancarización y sus beneficios al cliente, todavía coexisten buenos ejemplos como el mercado El Bosque, favorecedor hace tiempo de las pasarelas de comercio electrónico Transfermóvil y EnZona que contrasta con entidades como la Empresa Agroindustrial Victoria de Girón, que solo acepta billetes para adquirir su rica pulpa de mango.

“¿Tiene efectivo para pagar?”, le dijeron a uno de nuestros periodistas hace solo unos días, nada más y nada menos que en la cancha o sección supuestamente exclusiva para pago electrónico de la siempre polémica heladería Coppelia en La Habana.

Así, 10 meses después de publicada la Resolución 111∕2023 del Banco Central de Cuba, BCC, que persigue acelerar el proceso de bancarización de las operaciones monetarias en el país, este cambio cultural, financiero y tecnológico muestra resultados dispares, con una progresión cuantitativa, pero también con múltiples insatisfacciones y quejas justificadas de la ciudadanía.

Más operaciones ¿más problemas?

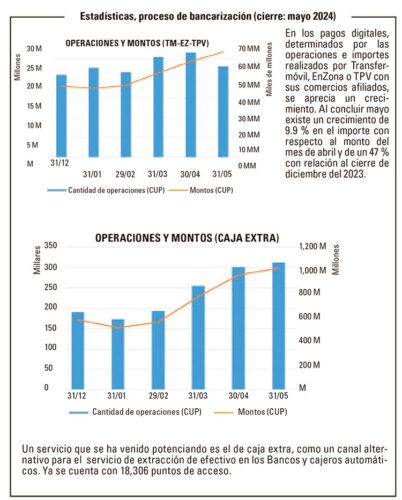

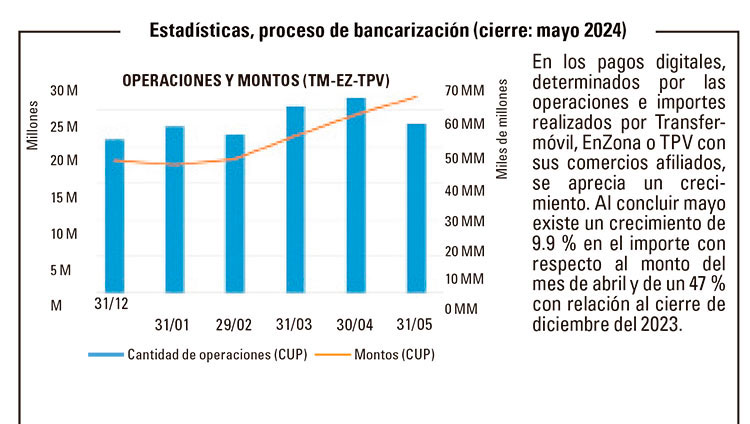

“El uso de los canales electrónicos y los pagos en línea han crecido mes por mes desde que se inició esta nueva etapa de la bancarización”, afirmó Julio Antonio Pérez Álvarez, director general de Operaciones y Sistemas de Pago del BCC.

El funcionario aseguró que “estamos en un momento de fortalecimiento y reorganización de los pasos que veníamos dando”, a partir de la creación en mayo último de un grupo nacional sobre el tema que preside el BCC e integran organismos como Comunicaciones, Comercio Interior, Grupo de Administración Empresarial, Economía y Planificación, Finanzas y Precios, Agricultura, entre otros; así como de la activación de respuestas coordinadas que centran los gobiernos locales.

“Nos ha faltado actuación. Hemos tenido resistencias e indisciplinas”, valoró el directivo, quien enfatizó que habrá mayor rigor con quienes incumplan lo legislado. Entre los ejemplos negativos apuntó que existen micro, pequeñas y medianas empresas (mipymes) que venden alimentos y en todo un mes no depositan dinero en el Banco, lo cual está incidiendo en una baja disponibilidad de efectivo que genera problemas graves como el atraso en ocasiones del pago de salarios a los trabajadores.

A juicio de una santiaguera que pidió el anonimato, una de las más peliagudas aristas de la bancarización, la falta de efectivo, “no se va a resolver por ahora, por lo menos mientras parte de la población acumule una gran cantidad de dinero que no regresa al Banco.

“Toda mi familia vive fuera de Cuba y mensualmente, por una de esas redes de personas que se dedican a cobrar en el exterior en euros y pagar aquí en moneda nacional, me envían dinero, no poco, por cierto. Cada vez que vienen a mi casa me traen billetes bien nuevos, de altas denominaciones, ¿de dónde los sacan? ¿Cuántos servicios de pagos hacen en un día? ¿Y dónde yo gasto todo eso? En las mipymes, claro está, que es donde hay productos. Ellas acumulan también un alto porcentaje del efectivo”.

La lógica que menciona la entrevistada al parecer desencadena el problema al que se enfrentan jóvenes como su coterránea Jessica:

“Mi experiencia es una moneda con sus dos caras contrapuestas. Por un lado está la facilidad para muchísimas cosas gracias a las transferencias, a los pagos en línea, porque lo hago por el teléfono; pero por el otro está la escasez de efectivo, con lo cual ha hecho su aparición una nueva figura de aprovechador-especulador, que cobra un 10 % por darte dinero en billetes o por transferencia”, aseveró.

Rosa María Abrantes Fouz, directora de sistemas de pago del BCC, amplió que en el país existen hoy más de 16 millones de tarjetas bancarias, de ellas 11 millones y medio activas; y que los comercios deberían comprender el beneficio que conlleva no tener que manejar y guardar efectivo, incluso como medida de seguridad ante posibles robos.

La bonificación del 6 % para los pagos en línea ha sido una medida positiva para incentivar el interés de la ciudadanía por emplear esa modalidad, pero se mantiene la dificultad de que muchos comercios emplean la cuenta personal de sus propietarios para recibir transferencias que no reciben ese beneficio. “Esa es una forma de evadir al fisco”, apuntó la especialista.

Reconoció igualmente que hay demoras en la entrega de los códigos QR por parte de las plataformas de pago, “porque muchísimos actores económicos esperaron hasta el último momento de vencimiento del plazo en febrero pasado que otorgó el Ministerio de Comercio Interior mediante su Resolución 93, para implementar esa facilidad. Y también existen comercios que esgrimen esto como un pretexto”.

En un espacio geográfico como el de la feria matancera de los domingos en la plaza XIV Festival, por ejemplo, nada impediría exigir el requisito de enseñar, junto con la declaración jurada de los productos que lleva cada concurrente, el código QR y la cuenta fiscal del negocio. Quien no lo posea, pues que no venda.

La lupa sindical

Richard Ramírez Arias, miembro del Secretariado Provincial de la CTC en Camagüey, refirió que los trabajadores se quejan de la imposibilidad de obtener el salario, pues nunca hay dinero en los cajeros automáticos o falta la corriente para que funcionen.

“Por otro lado, en los municipios en los que no hay cajeros los Bancos limitan la extracción a 2 mil o 3 mil pesos y se han detectado casos en los que se les cobra comisión. Esto afecta principalmente al personal de salud, cuyos salarios son más altos y deben acudir a los Bancos en varias ocasiones”.

Esa complejidad de las zonas rurales fue una de las opiniones más reiteradas en un reciente análisis del Secretariado Nacional de la CTC que profundizó en la marcha de la bancarización en el país y en las acciones del movimiento sindical en apoyo al proceso.

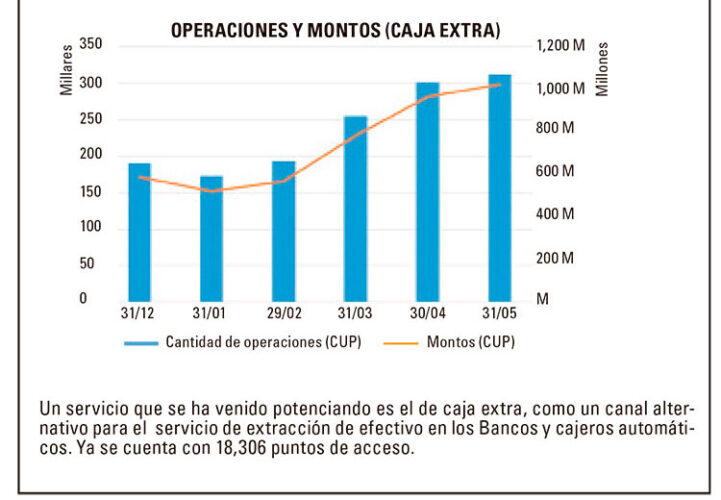

El pago de salario por tarjeta magnética en lugares donde no estaban creadas las condiciones, las afectaciones a la jornada laboral para hacer colas en Bancos o cajeros, la mala conectividad que impiden las operaciones electrónicas y las restricciones en el servicio de caja extra, también emergieron de ese seguimiento, que enfatizó en la necesidad de un mayor control y exigencia para que los nuevos actores económicos, trabajadores por cuenta propia y entidades estatales acepten el pago electrónico por sus servicios.

Al respecto, el movimiento sindical ha definido un conjunto de acciones que abarcan desde continuar la capacitación en los colectivos y chequear el cumplimiento de lo establecido mediante indicadores concretos a evaluar por el Sindicato Nacional de Trabajadores del Comercio, la Gastronomía y los Servicios en todos sus niveles; hasta controlar e informar cualquier incidencia de impago de salarios por falta de efectivo en los Bancos, y discutir en las conferencias municipales y provinciales el estado de la bancarización dentro del proceso orgánico al 22 Congreso de la CTC.