Incomprensiones, inexactitudes y muchos, muchos comentarios, se han generado desde que en enero del 2013 entró en vigor la Ley 113 del Sistema Tributario.

Leerla, “manosearla” para conocer e interpretar las obligaciones en cuanto a impuestos, tasas y contribuciones resulta una necesidad ineludible para fomentar la disciplina y cultura fiscales.

Por el reducido espacio de esta sección solo quiero detenerme en algunos aspectos que sustentan lo enunciado en el artículo 3 de las disposiciones generales: Los tributos, además de ser medios para recaudar ingresos, han de constituir instrumentos de la política económica general y responder a las exigencias del desarrollo económico-social del país.

Es así que una de las novedades de la norma va dirigida a quienes se inicien en el trabajo por cuenta propia. Estos, en los tres primeros meses de esa actividad, quedan eximidos del pago de las obligaciones de contribución al fisco sobre las ventas, los servicios, la utilización de la fuerza de trabajo (hasta cinco empleados) y las cuotas mensuales respecto a los ingresos personales, aunque sí harán su aporte a la seguridad social.

Tal determinación evidencia que si bien la reglamentación establece las pautas impositivas al Presupuesto del Estado, también contempla regímenes especiales y así consta en la ley.

En tal sentido, destaca además, el sector agropecuario, para el cual se dispuso un gravamen menor con relación a otras ramas, en aras de estimular las producciones agropecuarias y forestales.

Acorde a la necesidad de incentivar la obtención de alimentos, los agricultores reciben como beneficio fiscal la reducción del 50 % del impuesto sobre utilidades que se aplica a los demás sectores de la economía.

Durante el 2014 se decidió no activar el tributo sobre la propiedad de la tierra, pero sí el de la ociosidad, con las excepciones requeridas para los diferentes renglones. También se acordó aplazar la aplicación del impuesto sobre la venta minorista de productos agropecuarios en Artemisa, Mayabeque y La Habana.

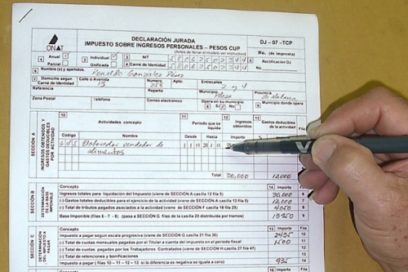

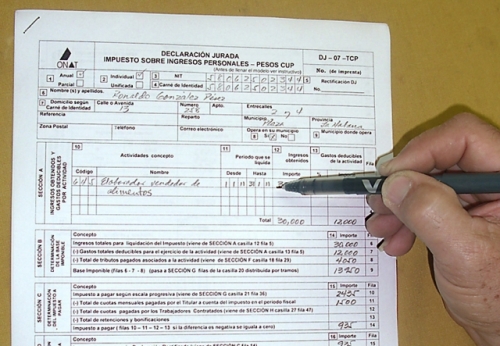

Declaración jurada

A este aspecto se le dedica espacio en el capítulo I sección sexta, que en su artículo 35 expresa: A los fines de la liquidación y pago del impuesto sobre los ingresos personales, los contribuyentes están obligados a presentar, concluido cada año fiscal, la declaración jurada, mediante el modelo establecido por la Oficina Nacional de Administración Tributaria. Este contiene los ingresos personales obtenidos y los gastos en que han incurrido que se reconocen durante ese período.

La declaración jurada y liquidación del impuesto se realizará antes del 30 de abril del año siguiente al que se liquida y la presentación del documento resulta obligatoria.